Mizuho Fund Wrap

Mizuho Fund Wrapとは

アクティブ運用で世界屈指の規模と歴史を誇るキャピタル・グループのグローバルな調査力・運用力を活用しみずほ証券が資産運用を行います。

アクティブ・ファンドを組み合わせ、リターンの獲得をめざします。

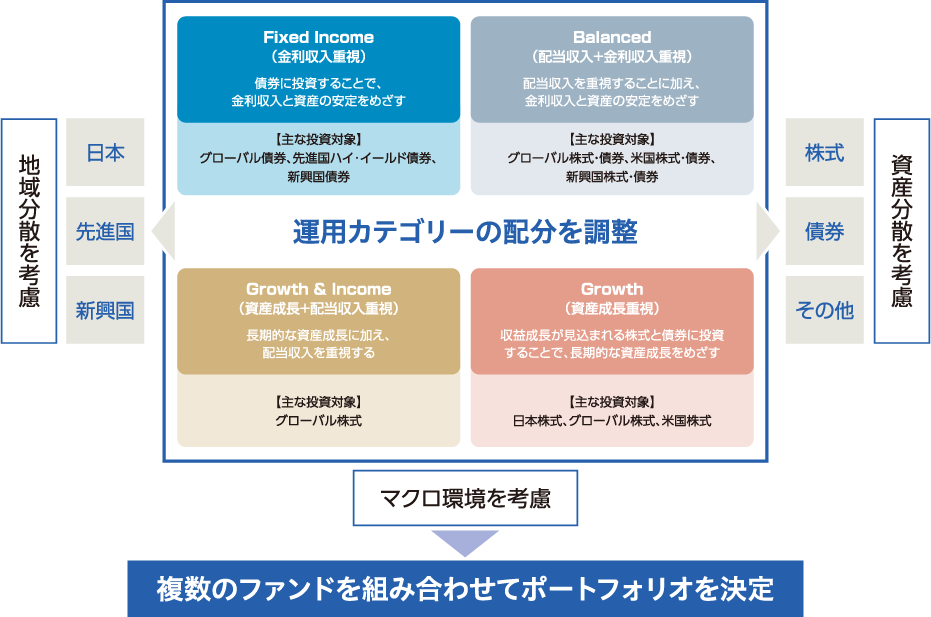

運用方針

- *上記はポートフォリオの構築にあたり、キャピタル・グループが資産配分比率を決定する際に考慮する主な項目を掲載していますが、すべての項目を網羅したものではありません。

Point 1

キャピタル・インターナショナル株式会社*1の設定するアクティブ・ファンドへ投資

Point 2

キャピタル・インターナショナル株式会社からの助言に基づき、個別ファンドの運用戦略も加味しながら資産配分

- *1)キャピタル・インターナショナル株式会社は、世界各地に拠点を展開するキャピタル・グループの主要拠点のひとつであり、同グループが株式の100%を所有するグループ会社です。

”Mizuho Fund Wrap”に係る資産運用について、みずほ証券は、キャピタル・インターナショナル株式会社から投資助言を受けています。

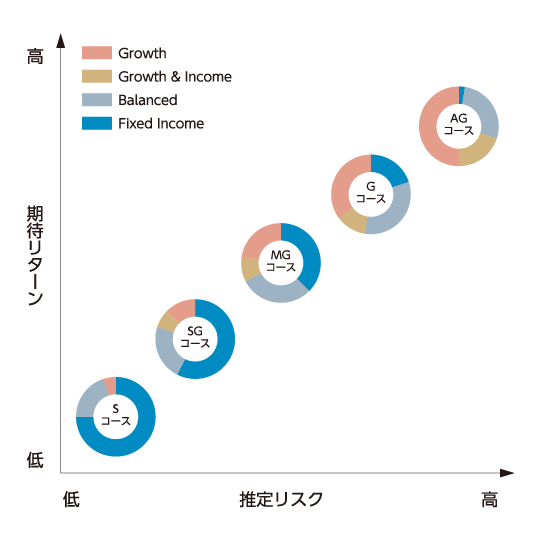

運用コース

期待リターンと推定リスクが異なる5つの運用コースから選択していただきます。

- *期待リターン、推定リスクおよび資産配分を運用コースごとに相対的に示したイメージ図であり、実際に運用を開始する際の資産配分とは異なります。

また、将来の運用成果等を保証するものではありません。

-

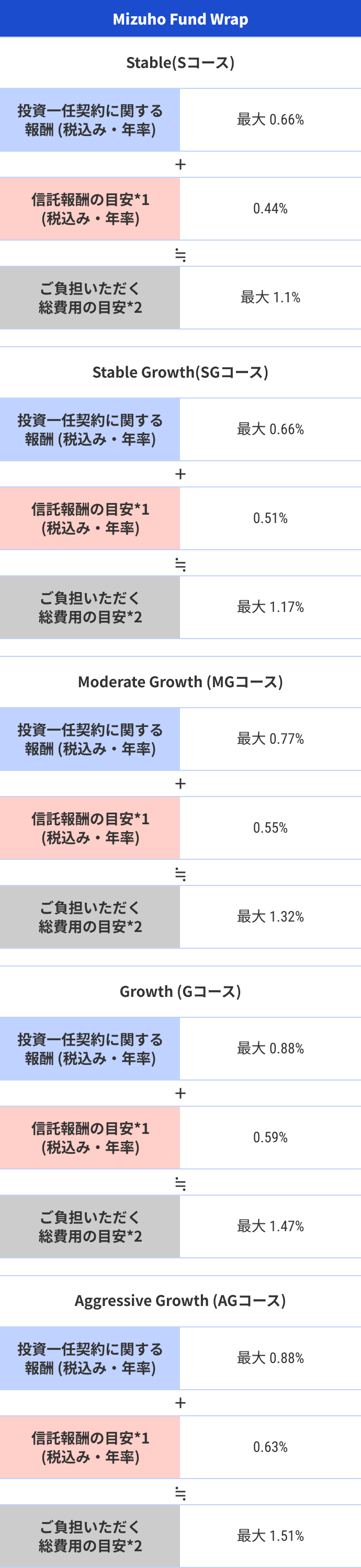

お客さまにご負担いただく費用(手数料)には、投資一任契約に関する報酬(直接的にご負担いただく費用)と投資対象ファンドに関する信託報酬等(間接的にご負担いただく費用)があります。

投資一任契約に関する報酬および信託報酬のイメージ

- *1)2025年11月末現在における配分比率を基に計算した値です。投資対象ファンドの配分比率は、運用状況等に応じて変動するため、上記の数値を上回ることがあります。

また、投資対象ファンドの配分比率は、運用状況等に応じて変動するため、お客さまに実質的にご負担いただく金額の上限額や合計額等を明記することができません。 - *2)2025年11月末現在における「投資一任契約に関する報酬」のうち、各運用コースにおける最大の報酬と「信託報酬の目安」を合計したものです。運用状況等に応じて、上記の数値を上回ることがあります。

- *1)2025年11月末現在における配分比率を基に計算した値です。投資対象ファンドの配分比率は、運用状況等に応じて変動するため、上記の数値を上回ることがあります。

-

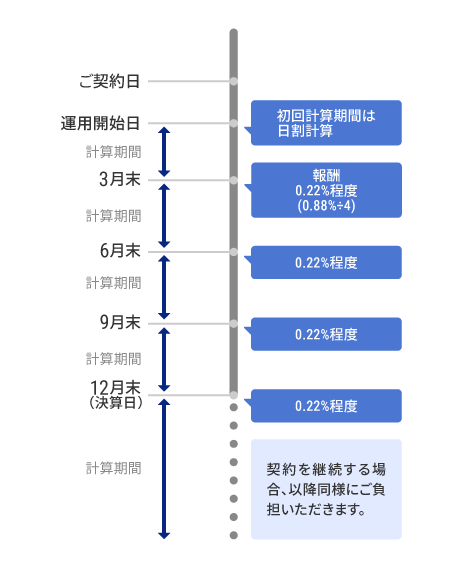

- *1月~3月に運用を開始、報酬率が0.88%の場合

契約初年度の初回計算期間は、運用開始日から同日以降最初に到来する四半期の末日までとなり、当該期間には報酬を日割計算してご負担いただきます。

- 運用期間中、計算期間に係る報酬額を当該計算期間の(4月、7月、10月、1月の第1営業日から起算して5営業日目)に運用財産の中からご負担いただきます。

- 追加入金を行った場合は、追加入金の運用開始日から同日以降最初に到来する四半期の末日までの報酬を日割計算してご負担いただきます。

- お客さまにご負担いただいた報酬は、返還いたしません。

-

主なサービス 概要 コンサルティング - 運用状況等のご報告や定期的なレビューの実施

- みずほ証券ネット倶楽部*1での運用状況等のご報告

- ご契約の締結(変更を含む)および付随する事務手続き 等

ラップ口座*2の管理 - お客さまのラップ口座*2におけるご契約や運用財産の管理 等

資産運用 - お客さまとのご契約内容に応じた運用方針の策定

- マーケット環境の調査・分析

- 投資判断および投資信託の売買の執行 等

- *1)別途、みずほ証券ネット倶楽部のご契約が必要です。

- *2)本サービスに基づく取引等を行うため、お取引店の口座とは別に当社が開設するお客さまの口座です。

その他

投資対象ファンドの配分比率は、運用状況等に応じて変動するため、お客さまに実質的にご負担いただく金額の上限額や合計額等を明記することができません。

さらに詳しい情報をお求めのお客さまに

リスク

- 投資対象ファンドは、主として国内外(新興国を含みます。)の株式・債券等の値動きのある有価証券等へ実質的に投資を行うため、各投資信託の基準価額の下落により損失を被ることがあります。投資元本が保証されているものではありません。

- 投資対象ファンドの主なリスクは、以下の通りですが、これらに限定されるものではありません。

【価格変動リスク】

- 株式や債券の価格が下落することで、損失が生じるおそれがあります。

- 株式等に投資する場合、株式市場の変動や投資先となっている企業等の株価等が下落し、基準価額が下落することによって損失が生じるおそれがあります。債券に投資する場合、金利の変動等により債券価格が下落し、基準価額が下落することによって損失が生じるおそれがあります。

【為替変動リスク】

- 為替が変動することで、損失が生じるおそれがあります。

- 外貨建ての資産に投資する場合、為替相場の変動により外貨建て資産の価値が変動し、基準価額が下落することによって損失が生じるおそれがあります。為替ヘッジを行う投資信託では、為替変動リスクの低減を図りますが、為替変動リスクを完全に排除できるものではありません。

【信用リスク】

- 投資先企業の倒産などにより、損失が生じるおそれがあります。

- 信用状況等の変化により投資先の企業等が倒産またはそれに準じる状況に陥った場合、当該企業等の発行する有価証券等の価値がなくなるか、あるいは大きく減少し、基準価額が下落することによって損失が生じるおそれがあります。

【流動性リスク】

- 市場実勢よりも不利な条件で取引が成立することで、損失が生じるおそれがあります。

- 組み入れた有価証券等の換金性の低下等により換金できない、または条件が非常に不利になる等、市場実勢から期待される価格で換金できないことから、基準価額が下落することによって損失が生じるおそれがあります。

【カントリーリスク】

- 戦争や社会情勢の悪化などにより、損失が生じるおそれがあります。

- 投資先の企業等の属する国や地域の政治、経済、社会情勢等の変化により、金融・証券市場が混乱し、投資した有価証券等の価格が下落することがあります。また、新興国市場に投資する場合、各投資対象国の金融市場や政情が不安定かつ脆弱な面があるため、先進国より大幅な資産価格の変動や為替変動に伴い、基準価額が下落することによって損失が生じるおそれがあります。

ご留意事項

- ご契約にあたっては、契約締結前交付書面等をよくお読みください。