リスク・手数料等

お取引に関するリスクや手数料、その他お取引に関する情報を掲載していますので、よくお読みください。

株式等の取引に係るリスクや手数料

本ページで、株式等とは株式、CB(転換社債型新株予約権付社債)、新株予約権証券、ETF、ETN、REIT、インフラファンド、優先株等を指します。

株式等の取引により損をすることがあります。

①価格変動リスク

各種相場の変動などにより、価格が変動し損をすることがあります。

(株式相場 金利水準 為替相場 不動産相場 商品相場など)

価格変動リスクとは

株式等の売買にあたっては、株式相場、金利水準、為替相場、不動産相場等の変動により価格が変動するため、この価格の変動によって、損をすることがあります。株式は価格が変動する代表的な金融商品ですが、上場商品には上場投資信託(ETF・ETN)、不動産投資信託(REIT)など様々な商品があり、それぞれに価格変動要因が多様ですので、詳細は【商品一覧】をご確認ください。

②信用リスク

購入した株式等を発行している会社の業務または財産の状況の変化などによって損をすることがあります。

信用リスクとは

株式等は、発行会社(企業等)の破たん時に、価値がゼロとなる可能性があります。そのため、発行会社(企業等)の業績悪化等の結果、財務状況が悪化し、債務不履行や破たんの可能性が取りざたされる状況となった場合(いわゆる、「信用不安の高まった状況」となった場合)、株価の大幅な下落により損をすることがあります。

③為替変動リスク

外国株式等の場合、購入時より円高になっていると、円で換算した場合には損をすることがあります。

為替変動リスクとは

外貨建て株式を売却し、円で受け取ると仮定した場合、円での受取額は外国為替相場の変動の影響を受けます。外貨での元本が増加していても、そのときの外国為替相場が購入時よりも円高となっていた場合は円での受取額は減少しており、損をする場合があります。

株式等の取引にあたっては手数料をご確認ください。

レバレッジ型、インバース型ETF・ETNのお取引にあたっての留意事項

レバレッジ型、インバース型のETFおよびETNの価額の上昇率・下落率は、原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致しません。

また長期にわたり継続することにより、期待した投資成果が得られないおそれがあるため、中長期的な投資の目的に適合しない場合があります。

投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。

その他留意事項

外国の発行者が発行する上場有価証券については、金融商品取引法に基づく開示書類が英語により記載されることがあります。該当する上場有価証券は、日本証券業協会のホームページ(http://www.jsda.or.jp/shiraberu/foreign/meigara.html)でご確認いただけます。

債券の取引に係るリスクや手数料

本ページによって説明する債券は、個人向け国債および円建て・外貨建て債券です。

(注)本ページ前半で説明する内容は、個人向け国債を除く債券に対する説明であり、個人向け国債はリスク内容が他の債券とは異なります。

債券を償還(満期)前に売却すると損をすることがあります。

①価格変動リスク

![]()

金利が上昇する時や、買い手が少ない時は、債券の価格は下がり損をすることがあります。

価格変動リスクとは

債券は基本的には発行会社等(企業や国等)の財務状況が大きく揺るがない限り、発行時に定められた金額で償還される金融商品で、満期まで持ち続けることが基本的な考え方です。しかし、満期前に途中売却(換金)する場合は、市場価格(時価)での売却になるため、売却価格が購入価格を下回り、損をすることがあります(売却価格が購入価格を上回ることもあります)。市場価格が変動する主な要因として、金利の変動があげられます。(一般的に、金利が上がると債券価格は下がり、金利が下がると債券価格は上がります。)なお、保有する債券の買い手が少ない時は希望する価格での売却(換金)ができず、低い価格での売却となり損をすることがあります。

②信用リスク

![]()

債券の発行会社等(企業や国等)や保証会社等の財務状況の悪化等により債務不履行が起こり損をすることがあります。

信用リスクとは

購入した債券の発行会社等(企業や国等)やその債券を保証する機関(保証する機関がある債券の場合)が破たんしたり、財務状況が悪化したりすることにより、発行会社等の元本の払い戻しや利子の支払いが滞ったり、支払いが行われなくなることにより、損をすることがあります。このことを債務不履行(デフォルト)リスクといいます。

③為替変動リスク

![]()

外貨建て債券の場合、購入時より円高になっていると円で換算した場合には損をすることがあります。

為替変動リスクとは

外貨建て債券の場合、外国為替相場の変動により円での利子や元本の受取額が減少し損をすることがあります。外貨(米ドル等)での利払い等の受取額が変化していなくても、円高時は円での受取額は減少することがあります。

債券は売却できないことがあります。

![]()

市場の状況などにより、換金性が著しく低くなると売却できないことがあります。

![]()

外貨建て債券は、通貨の交換に制限が生じて円に交換できなくなることがあります。

債券の手数料などについて

債券を募集・売出し等により、または当社との相対取引により購入される場合は、購入対価(取引価格×数量)のみお支払いいただきます。

(注)店頭取引でのご購入・ご売却について

店頭取引とは、お客さまの債券の購入希望に対して当社がその債券を売却することで成立する取引です。また、お客さまが保有の債券を売却希望される場合には当社が買い付けることにより取引が成立します。このとき、取引の価格は、お客さまの購入・売却それぞれに対して市場の実勢や需給の状況等を踏まえて当社が定めた価格をお客さまに提示いたします。なお、ある時点で同じ債券に対して当社から提示する価格は、お客さまの購入価格が売却価格よりも高く設定されることが一般的です。この価格差を「スプレッド」ということがあります。

個人向け国債を中途換金する場合は、一定の制限があります。

![]()

個人向け国債は、発行から1年間は原則として中途換金できません。

また、発行から1年経過後に、中途換金すると一部代金が差し引かれます。

- 換金や売却が制限される場合

-

- 個人向け国債は発行から1年間、原則として中途換金はできません。なお、保有者がお亡くなりになった場合、または大規模な自然災害により被害を受けられた場合は、発行から1年以内であっても中途換金が可能です。

- 個人向け国債は、原則として、個人のみ保有可能であり、個人以外への譲渡は認められておりません。

- 個人向け国債は、当社においては原則として、その償還日または利子支払日の2営業日前および前営業日の2日間を受渡日とするお取引はできません。

その他留意事項

日本証券業協会のホームページ(http://www.jsda.or.jp/shijyo/foreign/meigara.html)に掲載している外国の発行者が発行する債券のうち国内で募集・売出しが行われた債券は、金融商品取引法に基づく開示書類が英語により記載されています。

その他お取引に関する情報

有価証券のお取引(※)やお預かりに関する契約は、クーリングオフの対象になりませんのでご留意ください。

(※)株式型クラウドファンディングを除きます。

みずほ証券に対するご意見・苦情等に関するご連絡窓口

下記の窓口まで、お電話またはお手紙にてお申し出ください。

苦情受付窓口責任部署:お客さま相談室

住所:〒100–8176 東京都千代田区大手町1–5–5 大手町タワー

電話番号:フリーダイヤル 0120–324–051

受付時間:月曜日~金曜日の8時40分~17時10分

ただし、12月31日~1月3日、および祝日・振替休日・国民の休日を除く

金融ADR制度のご案内

金融ADR制度とは、お客さまと金融機関との紛争・トラブルについて、裁判手続き以外の方法で簡易・迅速な解決を目指す制度です。

金融商品取引業業務に関する苦情および紛争・トラブルの解決措置として、金融商品取引法上の指定紛争解決機関である「特定非営利活動法人 証券・金融商品あっせん相談センター(FINMAC)」を利用することができます。

住所:〒103–0025 東京都中央区日本橋茅場町 二丁目1番1号 第二証券会館

電話番号:0120–64–5005(FINMACは公的な第三者機関であり、当社の関連法人ではありません。)

受付時間:月曜日~金曜日 9時00分~17時00分

ただし、祝日(振替休日を含みます)および年末年始(12月31日~1月3日)を除く。

租税の概要

書面での契約締結前交付書面の交付をご要望の場合は、お取引店またはコールセンター(0120-324-390)にお申し出ください。

上場有価証券書面・契約締結前交付書面

ウェブによりリスク・手数料等をご説明している書面

上場有価証券等書面

個人向け国債の契約締結前交付書面

円貨建て債券の契約締結前交付書面

外貨建て債券の契約締結前交付書面

新規公開株式の契約締結前交付書面

無登録格付業者が付与した格付に関する留意事項

金融商品取引業者等は、金融商品取引法により、信用格付業者以外の信用格付業を行う者の付与した信用格付を利用して勧誘を行う場合には、当該信用格付を付与した者が同法第六十六条の二十七の登録を受けていない者である旨および登録の意義等を顧客に告げなければならないこととされています。

(登録の意義)

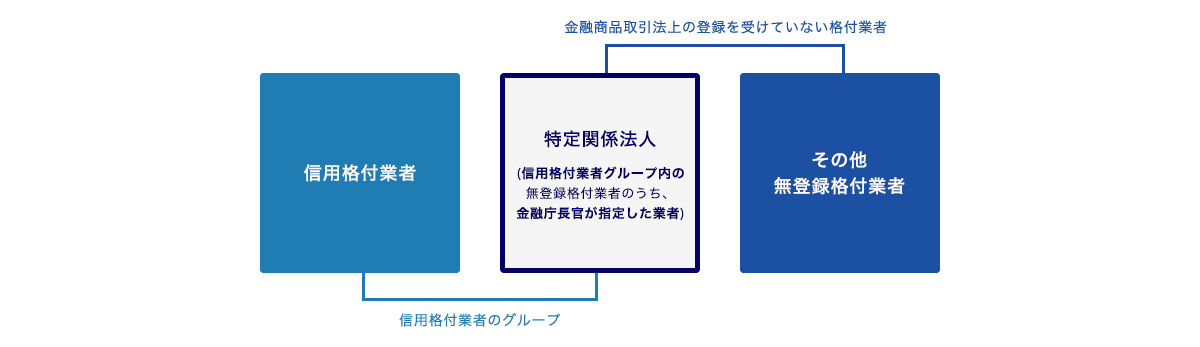

登録を受けた信用格付業者は、①誠実義務、②利益相反防止・格付プロセスの公正性確保等の業務管理体制の整備義務、③格付対象の証券を保有している場合の格付付与の禁止、④格付方針等の作成および公表・説明書類の公衆縦覧等の情報開示義務等の規制等、金融庁の監督を受けることとなりますが、特定関係法人およびその他無登録格付業者は、これらの規制・監督を受けておりません。

グループ指定制度・特定関係法人について

グループ指定制度とは、金融商品取引法第六十六条の二十七に基づく登録を行った信用格付業者が所属するグループ内の無登録業者のうち、一定の要件を満たす業者について、金融庁長官が「特定関係法人」としての指定を行うことにより、当該法人が付与する信用格付に係る説明事項の一部が緩和される制度です。(金融商品取引業者等に関する内閣府令第百十六条の三第二項)「特定関係法人」の指定にあたっては、法令の定めに基づき、当該法人による信用格付業務の内容および方法、信用格付に関する情報の公表状況その他の事情が勘案されています。

特定関係法人に係る情報

S&P グローバル・レーティング

格付会社に対しては、市場の公正性・透明性の確保の観点から、金融商品取引法に基づく信用格付業者の登録制が導入されております。 これに伴い、金融商品取引業者等は、無登録格付業者が付与した格付を利用して勧誘を行う場合には、金融商品取引法により、無登録格付である旨および登録の意義等を顧客に告げなければならないこととされております。

●登録の意義について

登録を受けた信用格付業者は、①誠実義務、②利益相反防止・格付プロセスの公正性確保等の業務管理体制の整備義務、③格付対象の証券を保有している場合の格付付与の禁止、④格付方針等の作成および公表・説明書類の公衆縦覧等の情報開示義務等の規制を受けるとともに、報告徴求・立入検査、業務改善命令等の金融庁の監督を受けることとなりますが、無登録格付業者は、これらの規制・監督を受けておりません。

●格付会社グループの呼称等について

格付会社グループの呼称:S&P グローバル・レーティング

グループ内の信用格付業者の名称および登録番号:S&P グローバル・レーティング・ジャパン株式会社(金融庁長官(格付)第5号)

信用格付を付与するために用いる方針および方法の概要に関する情報の入手方法について

S&P グローバル・レーティング・ジャパン株式会社のホームページ(http://www.spglobal.co.jp/ratings)の「ライブラリ・規制関連」の「無登録格付け情報」(http://www.spglobal.co.jp/ratings)に掲載されております。

●信用格付の前提、意義および限界について

S&P グローバル・レーティングの信用格付は、発行体または特定の債務の将来の信用力に関する現時点における意見であり、発行体または特定の債務が債務不履行に陥る確率を示した指標ではなく、信用力を保証するものでもありません。また、信用格付は、証券の購入、売却または保有を推奨するものでなく、債務の市場流動性や流通市場での価格を示すものでもありません。信用格付は、業績や外部環境の変化、裏付け資産のパフォーマンスやカウンターパーティの信用力変化など、さまざまな要因により変動する可能性があります。S&P グローバル・レーティングは、信頼しうると判断した情報源から提供された情報を利用して格付分析を行っており、格付意見に達することができるだけの十分な品質および量の情報が備わっていると考えられる場合にのみ信用格付を付与します。しかしながら、S&P グローバル・レーティングは、発行体やその他の第三者から提供された情報について、監査・デュー・デリジェンスまたは独自の検証を行っておらず、また、格付付与に利用した情報や、かかる情報の利用により得られた結果の正確性、完全性、適時性を保証するものではありません。さらに、信用格付によっては、利用可能なヒストリカルデータが限定的であることに起因する潜在的なリスクが存在する場合もあることに留意する必要があります。この情報は、2021年8月5日に信頼できると考えられる情報源から作成しておりますが、その正確性・完全性を当社が保証するものではありません。詳しくは上記 S&P グローバル・レーティング・ジャパン株式会社のホームページをご覧ください。

ムーディーズ・インベスターズ・サービス

格付会社に対しては、市場の公正性・透明性の確保の観点から、金融商品取引法に基づく信用格付業者の登録制が導入されております。 これに伴い、金融商品取引業者等は、無登録格付業者が付与した格付を利用して勧誘を行う場合には、金融商品取引法により、無登録格付である旨および登録の意義等を顧客に告げなければならないこととされております。

●登録の意義について

登録を受けた信用格付業者は、①誠実義務、②利益相反防止・格付プロセスの公正性確保等の業務管理体制の整備義務、③格付対象の証券を保有している場合の格付付与の禁止、④格付方針等の作成および公表・説明書類の公衆縦覧等の情報開示義務等の規制を受けるとともに、報告徴求・立入検査、業務改善命令等の金融庁の監督を受けることとなりますが、無登録格付業者は、これらの規制・監督を受けておりません。

●格付会社グループの呼称等について

格付会社グループの呼称:ムーディーズ・インベスターズ・サービスグループ内の信用格付業者の名称および登録番号:ムーディーズ・ジャパン株式会社(金融庁長官(格付)第2号)

●信用格付を付与するために用いる方針および方法の概要に関する情報の入手方法について

ムーディーズ・ジャパン株式会社のホームページ(https://ratings.moodys.com/japan/ratings-news)の「規制関連」のタブ下にある「開示」をクリックした後に表示されるページの「無登録格付説明関連」の欄に掲載されております。

●信用格付の前提、意義および限界について

ムーディーズ・インベスターズ・サービス(以下、「ムーディーズ」という。)の信用格付は、事業体、与信契約、債務または債務類似証券の将来の相対的信用リスクについての、現時点の意見です。ムーディーズは、信用リスクを、事業体が契約上・財務上の義務を期日に履行できないリスクおよびデフォルト事由が発生した場合に見込まれるあらゆる種類の財産的損失と定義しています。信用格付は、流動性リスク、市場リスク、価格変動性およびその他のリスクについて言及するものではありません。また、信用格付は、投資または財務に関する助言を構成するものではなく、特定の証券の購入、売却、または保有を推奨するものではありません。ムーディーズは、いかなる形式または方法によっても、これらの格付若しくはその他の意見または情報の正確性、適時性、完全性、商品性および特定の目的への適合性について、明示的、黙示的を問わず、いかなる保証も行っていません。ムーディーズは、信用格付に関する信用評価を、発行体から取得した情報、公表情報を基礎として行っております。ムーディーズは、これらの情報が十分な品質を有し、またその情報源がムーディーズにとって信頼できると考えられるものであることを確保するため、全ての必要な措置を講じています。しかし、ムーディーズは監査を行う者ではなく、格付の過程で受領した情報の正確性および有効性について常に独自の検証を行うことはできません。この情報は、2022年11月1日に信頼できると考えられる情報源から作成しておりますが、その正確性・完全性を当社が保証するものではありません。詳しくは上記ムーディーズ・ジャパン株式会社のホームページをご覧ください。

フィッチ・レーティングス

格付会社に対しては、市場の公正性・透明性の確保の観点から、金融商品取引法に基づく信用格付業者の登録制が導入されております。 これに伴い、金融商品取引業者等は、無登録格付業者が付与した格付を利用して勧誘を行う場合には、金融商品取引法により、無登録格付である旨および登録の意義等を顧客に告げなければならないこととされております。

●登録の意義について

登録を受けた信用格付業者は、①誠実義務、②利益相反防止・格付プロセスの公正性確保等の業務管理体制の整備義務、③格付対象の証券を保有している場合の格付付与の禁止、④格付方針等の作成および公表・説明書類の公衆縦覧等の情報開示義務等の規制を受けるとともに、報告徴求・立入検査、業務改善命令等の金融庁の監督を受けることとなりますが、無登録格付業者は、これらの規制・監督を受けておりません。

●格付会社グループの呼称等について

格付会社グループの呼称:フィッチ・レーティングス(以下「フィッチ」と称します。)グループ内の信用格付業者の名称および登録番号:フィッチ・レーティングス・ジャパン株式会社(金融庁長官(格付)第7号)

●信用格付を付与するために用いる方針および方法の概要に関する情報の入手方法について

フィッチ・レーティングス・ジャパン株式会社のホームページ(https://www.fitchratings.com/ja)の「規制関連」セクションにある「格付方針等の概要」に掲載されております。

●信用格付の前提、意義および限界について

フィッチの格付は、所定の格付基準・手法に基づく意見です。格付はそれ自体が事実を表すものではなく、正確または不正確であると表現し得ません。信用格付は、信用リスク以外のリスクを直接の対象とはせず、格付対象証券の市場価格の妥当性または市場流動性について意見を述べるものではありません。格付はリスクの相対的評価であるため、同一カテゴリーの格付が付与されたとしても、リスクの微妙な差異は必ずしも十分に反映されない場合もあります。信用格付はデフォルトする蓋然性の相対的序列に関する意見であり、特定のデフォルト確率を予測する指標ではありません。フィッチは、格付の付与・維持において、発行体等信頼に足ると判断する情報源から入手する事実情報に依拠しており、所定の格付方法に則り、かかる情報に関する調査および当該証券についてまたは当該法域において利用できる場合は独立した情報源による検証を、合理的な範囲で行いますが、格付に関して依拠する全情報またはその使用結果に対する正確性、完全性、適時性が保証されるものではありません。ある情報が虚偽または不当表示を含むことが判明した場合、当該情報に関連した格付は適切でない場合があります。また、格付は、現時点の事実の検証にもかかわらず、格付付与または据置時に予想されない将来の事象や状況に影響されることがあります。信用格付の前提、意義および限界の詳細にわたる説明については、フィッチの日本語ホームページ上の「格付およびその他の形態の意見に関する定義」をご参照ください。この情報は、2020年6月19日に信頼できると考えられる情報源から作成しておりますが、その正確性・完全性を当社が保証するものではありません。詳しくは上記フィッチのホームページをご覧ください。

閉じる

価格変動リスクの例

閉じる

閉じる

信用リスクの例

閉じる

閉じる

為替変動リスクの例

閉じる

閉じる

価格変動リスクの例

閉じる

閉じる

信用リスクの例

閉じる

閉じる

為替変動リスクの例

閉じる

閉じる

株式(普通株式)

閉じる

閉じる

CB(転換社債型新株予約権付社債)

閉じる

閉じる

新株予約権証券

閉じる

閉じる

ETF(上場投資信託)・ETN(指標連動証券)

閉じる

閉じる

REIT(不動産投資信託)

閉じる

閉じる

インフラファンド

閉じる

閉じる

優先株式

閉じる